Me la ricordo bene, la rettitudine fiscale del vecchio Giappone. Nel 1981, mentre la Casa Bianca di Reagan preparava il suo piano fiscale — quello che il senatore Howard Baker definì una “scommessa” — ricevemmo la visita di una delegazione del ministero delle finanze giapponese (MOF).

Non è esagerato dire che rimasero assolutamente scioccati dal piano dell’amministrazione Reagan di approvare una riduzione del 30% sulle imposte sul reddito e di raddoppiare il bilancio della difesa — prevedendo che tutto sarebbe tornato in equilibrio in seguito ad un’impennata immediata della crescita economica e ad una riduzione della spesa interna.

Gli uomini del MOF temevano il peggio — facendo notare educatamente la possibilità di una crescita economica insufficiente e di tagli alla spesa altrettanto insufficienti. Poi gli Stati Uniti avrebbero sperimentato un focolaio di grandi deficit fiscali — uno sviluppo senza precedenti in tempo di pace che avrebbe scosso il sistema finanziario globale.

Nella loro apprensione, gli uomini del MOF avevano dannatamente ragione e non perché fossero dei chiaroveggenti. A quei tempi, la rettitudine fiscale era un impegno ampiamente condiviso tra i funzionari del governo, tra cui i Repubblicani del Congresso e le loro controparti all’estero e soprattutto in Giappone.

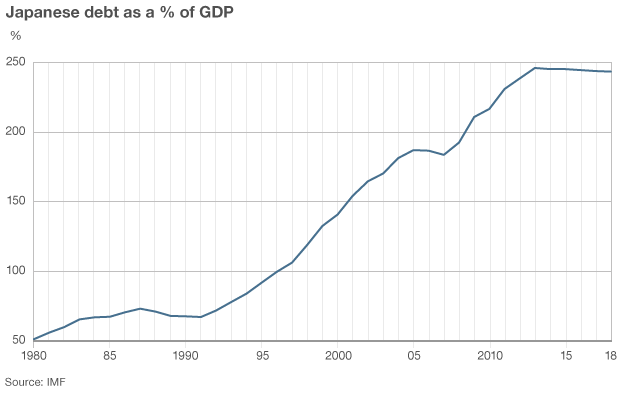

I funzionari addetti alla politica economica conoscevano la pericolosità dei deficit e sapevano dell’inesistenza di pasti gratis fiscali. Infatti, nonostante il governo giapponese avesse impiegato 30 anni per ricostruire la sua economia dopo la devastazione della seconda guerra mondiale, nel 1980 il debito pubblico del Giappone si attestava al 50% del PIL. Questo era allora.

Oggi il debito pubblico del Giappone è 5 volte maggiore rispetto alle dimensioni della sua economia e punta al 250% del PIL. Questo è un rapporto esorbitante in relazione a tutte le altre grandi economie sviluppate e non ha paralleli nella storia.

Nel frattempo il Giappone ha ceduto alla malattia dello stimolo keynesiano, scommettendo che dopo il suo tracollo finanziario durante i primi anni ’90 avrebbe potuto prendere in prestito e stampare denaro per ritrovare quella magnifica prosperità conosciuta durante il periodo del suo dopoguerra.

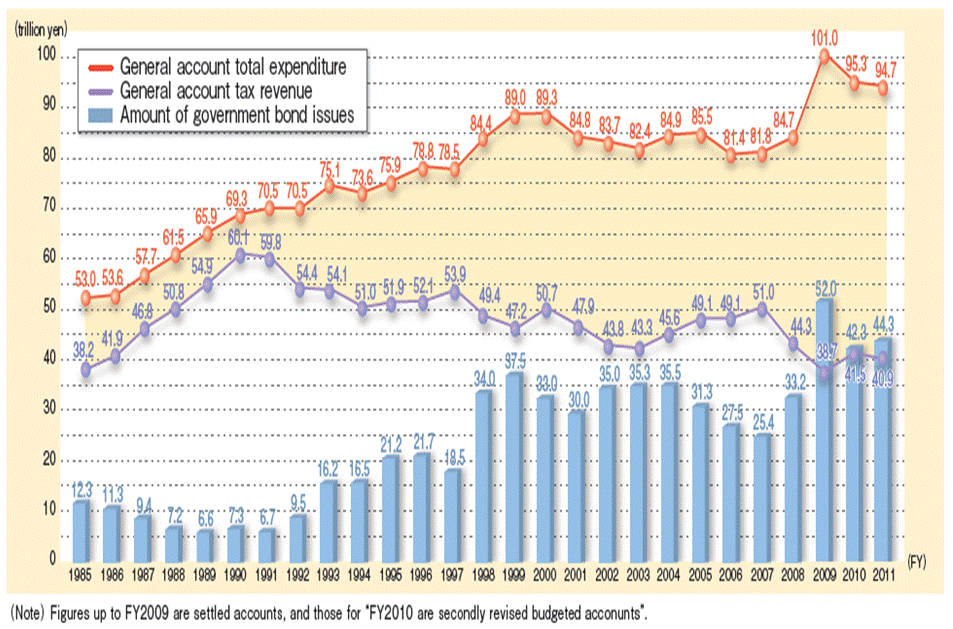

Il grafico qui sotto rappresenta un ammonimento per tutti noi. In una generazione di leadership, la rettitudine fiscale del Giappone è andata persa del tutto. Come chiarito di seguito, il suo status fiscale è ormai al di là della redenzione. Sta cadendo inesorabilmente in un abisso finanziario che nel febbraio 1981 non sarebbe stato immaginabile dagli uomini del MOF in visita alla Casa Bianca.

Il pendio scivoloso che porta alla rovina keynesiana è iniziato con il boom post-bellico del Giappone, il quale non fu affatto un miracolo. Dalle rovine fumanti lasciate dall’assalto finale degli Alleati, l’economia giapponese si è rialzata appoggiandosi ad una baldoria di investimenti pubblici e privati e ad una politica mercantilista di sviluppo e promozione delle esportazioni industriali.

La prima dipendeva da un tasso di risparmio delle famiglie straordinariamente alto e la seconda è stata alimentata da politiche protezionistiche che tenevano lontane le importazioni ed il tasso di cambio dello yen ben al di sotto del suo valore economico reale. Inutile dire che qui di miracoloso non c’è proprio nulla.

Verso la metà degli anni ’80, i beni strumentali giapponesi ed i settori dell’esportazione erano enormemente sopravvalutati. Ciò significava che la crescita a due cifre degli investimenti di capitale fisso, che durante il dopoguerra hanno alimentato la crescita del PIL del Giappone, era destinata ad una brusca caduta.

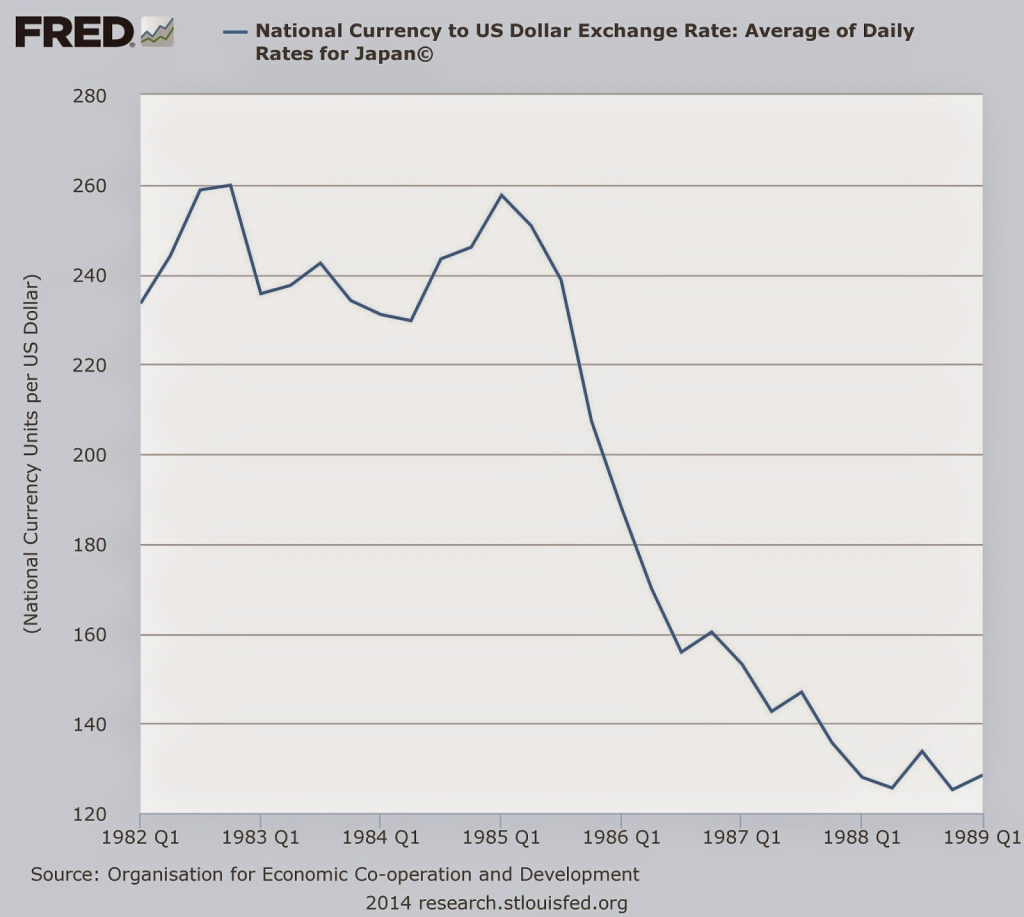

Allo stesso modo, le sue politiche di repressione dei tassi di cambio avrebbero innescato una risposta contro-protezionista di Washington: la sottovalutazione dello yen, che aveva alimentato le imponenti eccedenze nelle esportazioni giapponesi, si sarebbe invertita bruscamente.

Questo è esattamente quello che è successo nel 1985, quando un nuovo sceriffo finanziario arrivò al Tesoro degli Stati Uniti. James Baker non esitò ad interrompere il boom giapponese delle esportazioni attraverso gli Accordi del Plaza datati Settembre 1985. Sotto la pressione della campagna globale di Baker indirizzata alle principali banche centrali affinché acquistassero yen, il tasso di cambio del Giappone negli anni successivi salì da circa 260 a 130 per dollaro.

Purtroppo il Giappone non ha usato questo assalto piuttosto brutale al suo modello economico mercantilista per riequilibrare e riformare la sua economia. Invece il governo ha iniziato a scendere lungo il pendio scivoloso dello stimolo keynesiano e della finanziarizzazione, che negli ultimi 30 anni hanno corroso le basi della sua prosperità post-guerra.

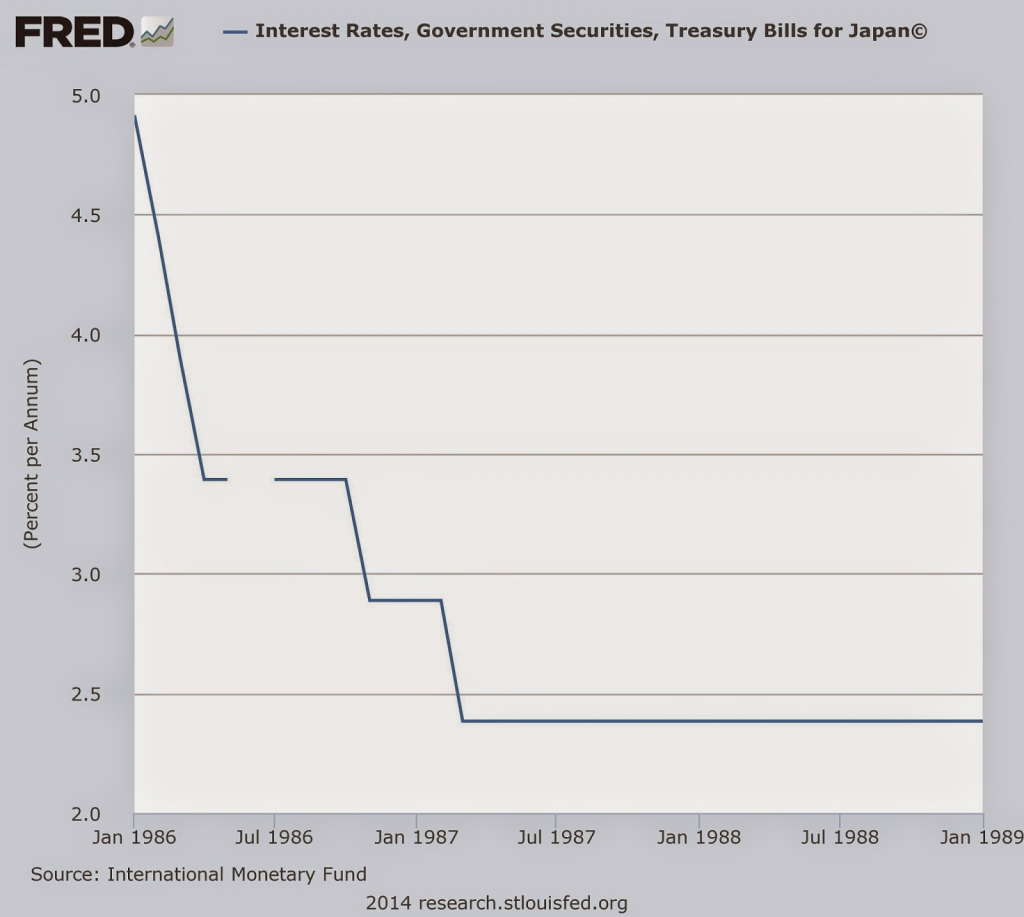

Innanzitutto, la BoJ tagliò i tassi di interesse nei primi mesi del 1986 per stimolare l’espansione interna, ma il problema del Giappone non era un costo del capitale troppo alto o un’insufficiente capacità industriale. In realtà, era già invaso da un eccesso di capacità di acciaio, automobili, macchinari, prodotti elettronici e molto altro.

Quello di cui necessitava il Giappone era tassi di interesse di mercato più alti per compensare e contrastare il suo eccesso di investimenti nella capacità delle esportazioni. Invece la politica ultra-espansionistica della BoJ sfociò nel settore finanziario, alimentando una bolla enorme nel settore immobiliare e nelle azioni ed obbligazioni societarie.

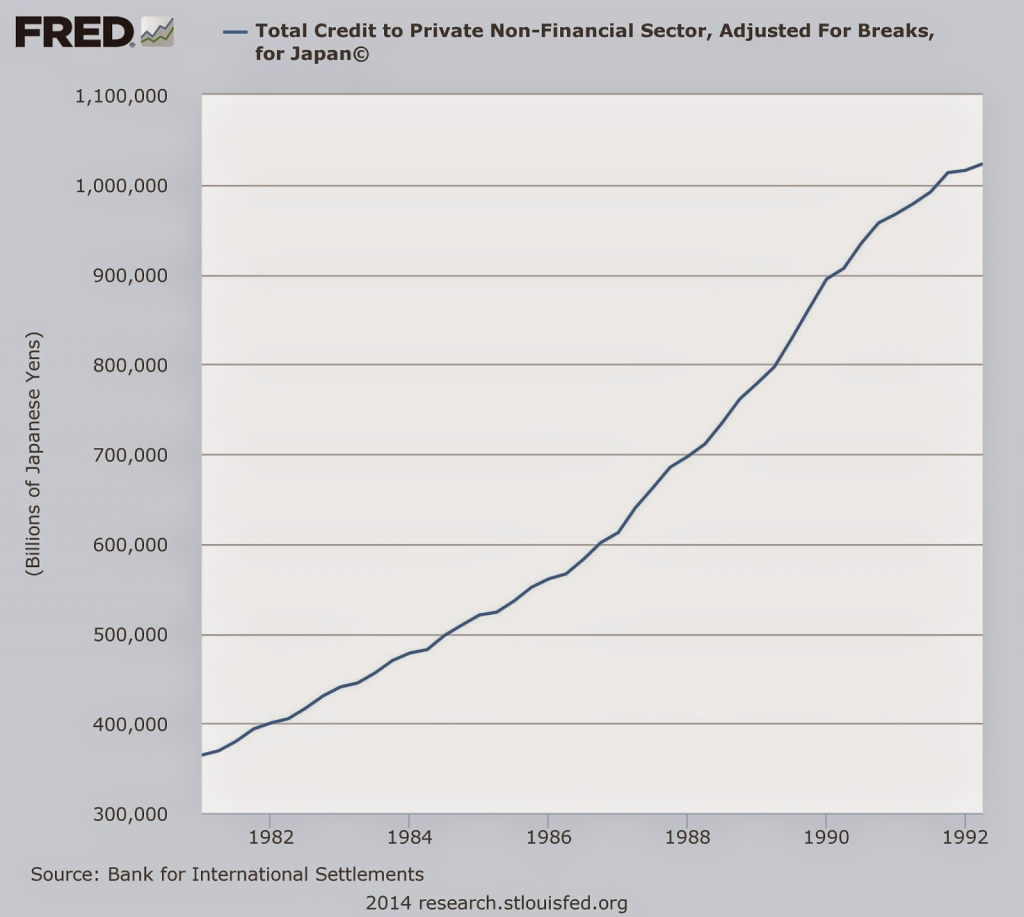

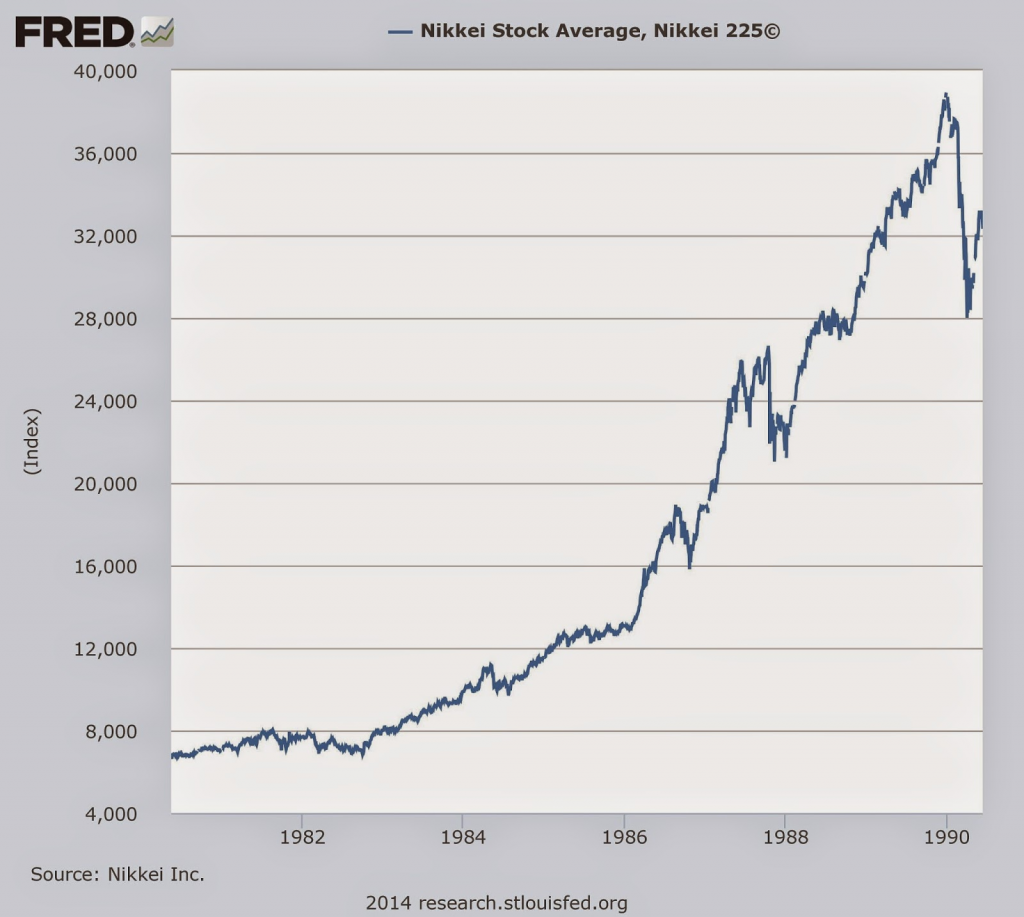

Questo primo giro di finanziarizzazione indusse le imprese ad espandere drasticamente i loro carichi di debito. Di conseguenza il debito non finanziario in Giappone quasi triplicò rispetto ai livelli dei primi anni ’80. Come è ormai noto, questa impennata di debito finì in quella che era chiamata “zeitech” o ingegneria finanziaria. Quello che ha veramente prodotto è stata una speculazione dilagante nel settore immobiliare e finanziario – in particolare nelle azioni di quelle imprese all’interno dei gruppi Keiretsu, attorno ai quali lo stato giapponese ha organizzato il suo modello di sviluppo. Come mostrato di seguito, l’indice azionario Nikkei andò alle stelle, un aumento di quasi il 4x nel corso dei 50 mesi successivi agli Accordi del Plaza.

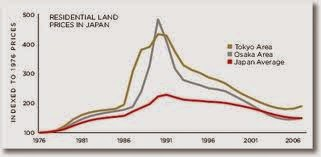

La bolla nel settore immobiliare fu particolarmente devastante. Ad un certo punto, il valore dei terreni a Tokyo era pari al totale di quegli negli Stati Uniti. In appena un decennio, i prezzi dei terreni nella città più grande del Giappone aumentarono di 5 volte prima del crollo degli anni ’90. E non vi è alcun dubbio circa la causa: la BoJ scatenò una frenesia speculativa monumentale basata sul debito a buon mercato e la percezione che il Giappone era “diverso” perché la sua banca centrale era a guardia di tutti.

Inutile dire che la bolla scoppiò in modo spettacolare. Il Nikkei scese dell’80% ed i valori immobiliari anche di più. Ma la liquidazione dolorosa della bolla finanziaria nei primi anni ’90 era solo il preludio. L’economia reale in Giappone attraversò un drastico calo nella sua capacità di crescita a causa di un tasso di cambio più realistico ed alla scomparsa inevitabile dei tassi di crescita a due cifre degli asset, i quali avevano accompagnato l’espansione del suo settore industriale durante il periodo di boom.

Di conseguenza, il suo tasso tendenziale di crescita del PIL reale scese dal 4-8% negli anni del boom all’1% nel corso degli anni ’90. Questo rallentamento sgradito rifletteva le leggi dell’economia. L’economia interna del Giappone era inefficiente; i mercati esteri erano affollati da una forte concorrenza; ed era destinata a vivere un lungo periodo di investimenti di capitale e di sviluppo immobiliare sub-normali a causa dei grandi squilibri nella capacità durante gli anni del boom.

Purtroppo, i notabili che gestivano il Giappone non hanno capito che durante i bei tempi del dopoguerra non si è fatto altro che prendere in prestito tempo. Ciò significa che l’economia del Giappone, drasticamente squilibrata e satura di debito, sarebbe rimasta bloccata nel fango in assenza di uno smantellamento dei suoi mercati nazionali manipolati e delle politiche commerciali protezionistiche.

Ahimè, qui è dove si insinuò la malattia keynesiana e contagiò il partito in carica — LDP — che continuò ad insistere sul modello di sviluppo del dopoguerra. La macchina della politica del Giappone sfornava solamente costruzioni, credito e corruzione tra le circoscrizioni dell’LDP. In tempi sereni tutto ciò generò strade e ponti, facilitando la crescita dei posti di lavoro, della produzione e dei mercati esteri — sebbene in modo inefficiente.

Ma dopo il crollo post-Plaza, vennero sfornate strade e ponti verso il nulla. Pavimentando l’arcipelago con il cemento, i politici ed i burocrati del Giappone superarono addirittura Keynes. Invece di scavare buche e poi riempirle, producevano ghiaia e calcare e li trasformavano in pavimentazione. Il grafico qui sotto mostra la catastrofe fiscale che ne risultò.

Nel corso dei due decenni dopo il 1990, la spesa pubblica del Giappone è aumentata del 45%, mentre le entrate generali sono diminuite del 15-20%. Di conseguenza si è aperto un enorme divario fiscale che ha alimentato l’aumento parabolico del suo indice di indebitamento, come mostrato sopra. E non si trattava solo di dissolutezza fiscale.

Come mostrato di seguito, durante gran parte di questo secolo, le entrate generali del Giappone non hanno nemmeno coperto il 50% delle sue spese.

I keynesiani potrebbero lamentarsi che il grafico qui sopra non rappresenta l’immagine di una “spesa fuori controllo”, come denunciato dagli oratori repubblicani da tempo immemore. E no, non lo è. La crescita della spesa è stata in media meno del 3% l’anno sin dal 1990.

Tuttavia tale osservazione è irrilevante per la situazione del Giappone e non affronta il vero problema fiscale. Vale a dire, dopo 40 anni di boom e bust della BoJ, il Giappone aveva raggiunto il “picco del debito”. Già nel 1990 il mercato del debito — pubblico e privato — superava il 350% del PIL, e ormai è salito oltre il 500%.

Questa condizione di saturazione del credito significa che la crescita del PIL nominale è bloccata e potrebbe essere sbloccata solo da una crescita dell’offerta e della produttività imprenditoriale, condizione quasi impossibile nella politica statalista del Giappone. Infatti il PIL nominale è cresciuto solo dell’1% l’anno sin dal 1990, riflettendo una forza lavoro stagnante (ed ora in restringimento) ed una tiepida crescita della produttività.

Inutile dire che l’1% di crescita dei redditi monetari non ha lasciato spazio per sgravi fiscali netti, e non ha potuto allontanare gli spasmi della spesa pubblica che hanno caratterizzato la sconfitta keynesiana del Giappone post-1990. Eppure, spronato dai principali economisti nel governo degli Stati Uniti e nelle istituzioni internazionali, il Giappone ha smantellato la sua base imponibile in uno sforzo dopo l’altro per stimolare gli investimenti di breve termine.

Di conseguenza le sue entrate nominali sono scese ininterrottamente per quasi due decenni. Non è mai accaduto nulla di simile nel mondo sviluppato. Detto in modo diverso, i politici dell’LDP hanno incaricato di costruire ponti e gli economisti keynesiani hanno fornito la razionalizzazione per lo smantellamento della base imponibile. Non è immaginabile alcuna combinazione fiscale più letale.

Anche se… anche se il Giappone ha trovato il modo di superarsi abbracciando l’Abenomics ed un’espansione monetaria a tempo indeterminato. Basandosi sul parere deplorevole di Ben Bernanke e degli altri pompieri nel settore bancario centrale di stampo keynesiano, il Giappone ha abbracciato il mito della “deflazione” e l’idea distruttiva che la banca centrale debba tenere accesa la sua stampante monetaria fino a quando l’inflazione non torna al 2% o giù di lì — reflazionando così il PIL nominale, la domanda aggregata e la crescita della produzione e dei posti di lavoro.

Tanto per cominciare, il Giappone non ha affatto sofferto di deflazione. Per gran parte dei mesi scorsi, l’indice CPI del Giappone si è attestato a circa 100 — il luogo esatto in cui si trovava 21 anni fa all’inizio del 1993. In realtà, l’unica “deflazione” di cui ha sofferto il Giappone è stata quella nel settore finanziario — immobiliare, prezzi azionari e prestiti privati.

Le altezze raggiunte durante la bolla degli anni ’80 erano del tutto artificiali, instabili e rappresentavano solamente un’enorme deformazione dei mercati dei capitali. Tuttavia, nel 1999 il Giappone ha adottato la “ZIRP” e quindi la strategia d’azione keynesiana nel settore bancario centrale. Di conseguenza il bilancio della BoJ è esploso, passando da circa il 10% del PIL a quasi il 50% di oggi.

Questo è quello che ci voleva (attraverso una massiccia monetizzazione degli asset finanziari) per portare a zero i tassi del mercato monetario del Giappone e per smuovere la sua curva dei rendimenti dal piattume in cui era finita. Una repressione finanziaria sotto steroidi, ma è stata inutile. Nei 15 anni successivi all’inizio della ZIRP, il PIL reale del Giappone ha zoppicato lungo lo 0.9% l’anno.

Questa cifra non è significativamente diversa dallo 0.7% sperimentato nel post-crash degli anni ’90, prima che fosse lanciata questa campagna di stampa di denaro senza frontiere. Ma la ZIRP ha avuto enormi e spiacevoli effetti collaterali, che nel loro insieme compongono la causa della catastrofe fiscale incombente sul Giappone.

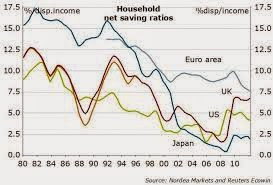

In primo luogo, il tasso di risparmio delle famiglie del Giappone — la caratteristica che durante il dopoguerra ha finanziato il boom del suo CapEx — è finito nella pattumiera della storia. Nel corso degli ultimi due decenni si è passati da alte percentuali in base al reddito disponibile ad un 3-4% in stile Usa. Infatti, si è passati dal tasso più alto del mondo nei primi anni ’80 a quello attuale più basso.

Questo crollo prematuro del tasso di risparmio si rivelerà particolarmente distruttivo per la colonia dei pensionati insita nel futuro demografico del Giappone. Gravato da imponenti debiti pubblici e dalla rapida contrazione della forza lavoro, il Giappone consumerà rapidamente i propri risparmi all’aumentare delle persone che andranno in pensione.

Tra un decennio o due diventerà un paese povero. Se ci arriverà. L’altro effetto collaterale della ZIRP è stato quello di nascondere una gigantesca menzogna fiscale. Vale a dire, l’illusione che gli enormi debiti pubblici del Giappone possano essere finanziati a costo zero indefinitamente. Dopo tutto, il decennale ora rende lo 0.51% — un tasso che è quasi gratis.

Ma anche in questo caso, l’interesse del Giappone ha continuato a consumare un terzo delle sue entrate correnti. Ecco perché la prospettiva di una “normalizzazione” dei tassi di interesse rappresenta un incubo fiscale. Se il Giappone avesse in qualche modo frenato la crescita inesorabile del suo debito pubblico, le entrate annuali sarebbero state consumate interamente dai pagamenti degli interessi (in uno scenario con tassi di interesse normalizzati).

E questo ci porta alla follia dell’Abenomics e dell’ultimo round di QE da parte della BoJ — una folle espansione monetaria che equivarrebbe a circa $250 miliardi al mese. A questo ritmo, la BoJ sta assorbendo quasi tutta l’offerta dei titoli di stato disponibili ed alcuni giorni ha lasciato a bocca asciutta il mercato privato. Sta monetizzando asset ad un ritmo talmente frenetico che ora è diventata un importante acquirente di ETF ed altri titoli di capitale.

In effetti, la banca centrale del Giappone non gestisce più un casinò; è diventata il casinò. Ma ha solo raggiunto un obiettivo: all’inizio dell’Abenomics i trader più veloci del mondo sono andati all-in e hanno spinto il suo indice di borsa da 8,000 a 16,000 nel giro di pochi mesi. Ma l’eccitazione è ormai finita, ed i risultati effettivi sono pietosi — anche per chi ritiene che stampare denaro possa creare una crescita della produzione sostenibile e guadagni di ricchezza reali.

Il fatto è che dopo la delusione dei numeri del PIL nel recente trimestre, il PIL reale del Giappone è solo lo 0.8% superiore a quanto fosse cinque trimestri fa, quando l’Abenomics era stata inaugurata dalla BoJ. E qui il futuro si fa spaventoso.

Se la BoJ raggiungesse e riuscisse a sostenere il suo obiettivo di inflazione al 2%, il mercato dei titoli di stato giapponesi o collasserebbe oppure necessiterebbe di rideterminare drasticamente i propri prezzi. Il primo caso è inequivocabilmente un disastro; il secondo comporterebbe il collasso fiscale, poiché le entrate del Giappone sarebbero presto divorate da un costo esorbitante di carry trade sul debito.

E qui arriviamo alla cenciosa scusa keynesiana che tutto andrà bene una volta che verrà digerito l’aumento dell’imposta sui consumi dal 5% all’8%. Ma ecco il problema: questo è solo l’inizio di un cammino senza fine verso l’alto, in cui il carico fiscale del Giappone dovrà aumentare il suo peso per chiudere il gap fiscale lasciato dopo l’attuale ciclo di innalzamenti delle tasse e per finanziare la sua crescente colonia di pensionati.

Quindi non vi è alcuna possibilità che l’Abenomics possa fornire al Giappone una via di fuga dalla sua enorme trappola fiscale. La crescita nominale e reale rimarranno inchiodate a causa del picco del debito, dei pensionamenti, di una base imponibile in contrazione e di un onere fiscale che salirà.

Chiamatela pure distopia keynesiana. Si tratta di un ammonimento per i nostri tempi. Ed il Giappone, purtroppo, è solo il paziente zero.

* Articolo tradotto da Francesco Simoncelli

http://goo.gl/pfjwl3

Da notare è la bassa crescita monetaria effettiva di questi decenni, nonostante tutti gli sforzi delle autorità.

Se è piaciuto quest’articolo di David Stockman consiglio quest’altro:

http://davidstockmanscontracorner.com/peak-debt-why-the-keynsian-money-printers-are-done/

è più pertinente al caso nostro!!