“Se i mercati attaccano i titoli di un Paese malgrado questi abbia fatto i suoi “compiti a casa”, dare una garanzia non vuol dire perdere soldi. Vuol dire evitare che il Paese vada in bancarotta. La garanzia viene data proprio per evitare di essere un giorno usata e quindi non costa nulla. Se la garanzia non venisse data, delle due l’una: o il Paese va in bancarotta facendo saltare l’euro, o viene costretto a un’austerità selvaggia che gli fa dimezzare l’import (anche dalla Germania). In ambedue i casi il risultato sarebbe peggiore, per i tedeschi, di quanto sarebbe costata la garanzia (o gli eurobond)”. (F. Galimberti)

Nell’ormai lungo dibattito sulla opportunità (per alcuni addirittura necessità) di arrivare a forme più o meno marcate di mutualizzazione dei debiti pubblici dell’Area euro, Fabrizio Galimberti è sempre stato tra i favorevoli. I quali usano argomentazioni che vanno dal grezzo (i Paesi meno indebitati devono essere solidali con quelli più indebitati) alla indimostrabile tesi secondo la quale si tratterebbe di un gioco inevitabilmente a somma positiva (i Paesi più indebitati pagherebbero interessi più bassi e quelli meno indebitati non pagherebbero interessi più alti, per la felicità di Vilfredo Pareto).

Un esempio di questo secondo approccio è fornito da Galimberti: a suo parere garantire il debito altrui sarebbe un’operazione a costo zero.

Monetariamente questo è vero solo nel caso in cui il soggetto al quale si presta la garanzia non vada in default. Tuttavia, se è vero che il garante non ha uscite di denaro tranne nel caso di insolvenza del garantito, è altrettanto vero che, per poter far fronte a questa eventualità, deve disporre dei fondi necessari. Solitamente i fautori della mutualizzazione soft a questo punto ribattono che i fondi possono essere raccolti se e quando necessario. Questa è una scelta di chi offre la garanzia, ma credo non vadano sottovalutate due questioni: raccogliere tutti i fondi necessari solo una volta in cui si sia verificata l’insolvenza del garantito sarebbe con ogni probabilità più costoso per il garante; al tempo stesso, al peggiorare delle condizioni del garantito anche per il garante potrebbe aumentare il costo del debito, dato che verrebbe percepito un aumento del rischio di dover far fronte alle obbligazioni del garantito.

Insomma: direi che sia quanto meno irrealistico supporre che il garante non sosterrebbe proprio nessun costo. Ai minori oneri a carico del garantito con ogni probabilità corrisponderebbe un maggior costo del debito per il garante. In quale misura solo uno stregone può definirlo con certezza ex ante.

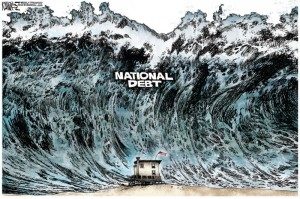

Resta peraltro da affrontare l’affermazione di Galimberti sulle conseguenze della mancata prestazione della garanzia: “o il Paese va in bancarotta facendo saltare l’euro, o viene costretto a un’austerità selvaggia che gli fa dimezzare l’import (anche dalla Germania)”. Sono certamente due eventi possibili, ma occorre considerare cosa ha generato questa situazione e cosa comporterebbe la mutualizzazione, per quanto soft, dei debiti pubblici.

L’accumulazione di saldi di bilancia commerciale fortemente positivi da parte della Germania nei confronti dei Paesi dell’Europa mediterranea è dovuta principalmente al divario di competitività che è andato aumentando durante i primi anni dell’euro. Quando un saldo di bilancia commerciale tra due Paesi è sempre positivo per lo stesso Paese e negativo per l’altro, chi ha il saldo attivo finanzia in misura crescente chi ha il saldo passivo. In sostanza, alle esportazioni corrisponde un credito nei confronti del Paese in deficit commerciale.

Sarebbe bene, quindi, che ci fosse consapevolezza del fatto che chi vanta un credito sopporta un rischio in base alla solvibilità del debitore.

Generalmente si dovrebbe trattare di affari tra soggetti privati, ma quando esistono sistemi di welfare state come quelli europei le ricadute sul pubblico, che poi si rivale sulla generalità dei soggetti privati, sono inevitabili. Quando, cioè, i creditori iniziano a chiudere i rubinetti, i debitori si trovano in difficoltà.

In un sistema di mercato con prezzi liberi di fluttuare, i prezzi diminuirebbero nel Paese debitore, riducendo anche il deficit di competitività. Non siamo, però, in un sistema si mercato libero. Ne consegue che il riequilibrio di mercato è impedito o fortemente intralciato dalla legislazione, e questo comporta dapprima una accumulazione eccessiva di squilibri, poi un aumento di spesa pubblica per ammortizzatori sociali.

In sostanza, il debito privato viene reso pubblico. Il caso della Spagna è emblematico. Allo stesso tempo, i crediti deteriorati in capo ai soggetti privati dei Paesi in avanzo commerciale rischiano di creare una crisi sistemica, richiamando l’intervento dello Stato (ossia del contribuente) per tappare i buchi (prevalentemente in capo al sistema bancario).

La soluzione proposta da Galimberti è quindi l’unica strada percorribile? Non credo. Nel breve può sembrare meno dolorosa, ma, non agendo sulle cause degli squilibri, non mi pare possa risolvere il problema. Di certo si possono individuare i beneficiari: gli esportatori (e le banche) dei Paesi in avanzo commerciale e gli importatori (e le banche) dei Paesi in disavanzo. Per differenza, mi si passi la semplificazione, si può individuare chi sopporterà gli oneri netti della mutualizzazione.

Come dicevo, però, la mutualizzazione del debito non risolverebbe il problema: semplicemente redistribuirebbe i sacrifici con una certa qual dose di arbitrarietà. La soluzione di libero mercato sarebbe invece più dolorosa nel breve, ma costringerebbe ad agire sulle cause. E’ quindi sadico che la invoca? Questo è quello che pensano molti, ma costoro dovrebbero riflettere sulle conseguenze dell’interventismo (una variante soft del socialismo), ossia della pretesa dello Stato, in ultima analisi, di porre vincoli alla fluttuazione dei prezzi. Gli squilibri si accumulano, fino a creare una crisi sistemica per la cui soluzione, paradossalmente, si chiede ancora più interventismo.

Qualcuno crede che ciò possa durare all’infinito?